短期来看,受农业需求启动以及出口消息刺激,尿素期货价格出现反弹。但如果后续需求难以支撑较高的供应,尿素2405期价可能再度面临下行。

供应方面,2013年至2016年,尿素产能出现明显过剩,整个行业维持低利润格局。2020年尿素价格较低,是过剩产能出清的最后一年;然而,自2021年开始,尿素行业进入新一轮的产能增长周;2024年新待投产的尿素产能489万吨,同比增加6%。如果投产顺利,日产可能再增加1万吨以上。高供应整体压制2024年尿素价格高度,如果需求走弱,行情势必再度回归高供应逻辑。

农业需求方面,3月东北以及交割区温度回升之后,农业直接或间接需求阶段性利多,但需警惕4月或5月,农业需求大概率对尿素只是托而不举的作用,比2023年是偏弱的。

近几年,农户种植意愿较为强烈,市场逐渐形成了种植结构性过剩。目前国家重点检测的28种蔬菜价格,批发均价仅略高于2021年,预计3月后季节性下跌导致的2024年均价将不及2021年的价格。

工业需求方面,每年春节后的“金三银四”行情,都会带动工业品价格回暖。由于尿素下游脲醛树脂和三聚氰胺都是基建、地产相关的产品,如果3月初工业品一季度需求证伪,那么工业需求更多是存量货或以减量为主。

出口方面,目前国际尿素价格约370美元/吨,出口存在100元/吨以上的利润,预计短期期货价格可能向上修复至2300元/吨附近,但也需关注国际市场价格变动情况。

从整体尿素市场驱动来看,短期2405合约供需双旺,价格因阶段性农需和出口驱动而走高,但受制于尿素高供应预期以及春耕后的农需利多兑现和工业需求走弱,2405合约反弹高度有限。预计后续尿素2405合约期价先涨后跌,企业可逢高卖出套保,关注出口政策的变动。2409合约往下背靠尿素完全成本1600—1800元/吨,叠加5月后出口预期放开,每年7月开始出口放量,2409合约届时会表现出较强的支撑。

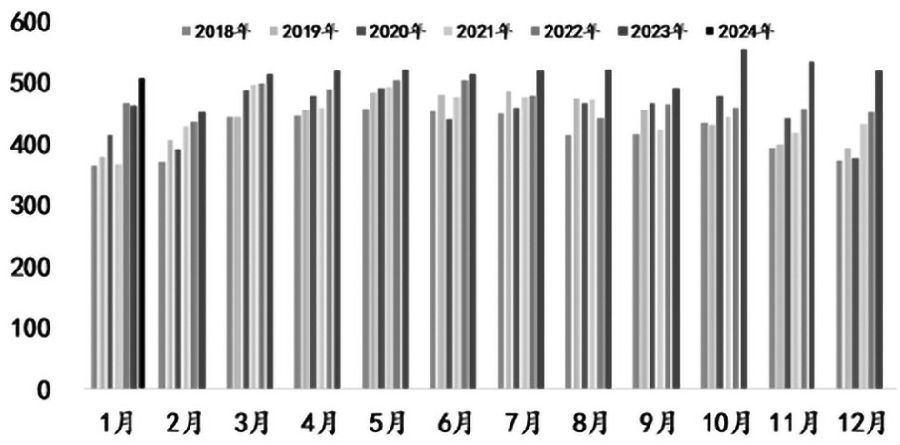

图为国内尿素产量情况(单位:万吨)

整体来看,上半年尿素2405合约矛盾持续累积,重心可能出现先高后低;下半年2409合约企稳后,可能存在背靠尿素完全成本的低多机会,建议复合肥或贸易企业做好买入套保准备,但下半年2409合约反弹高度同比不及2023年,主要来自供应释放和农需减弱。

值得注意的是,尿素近几年供需一直偏紧最大的配资公司,上游库存并没有出现明显累积,但随着国内产能的投放,未来尿素日产将长期维持在18万吨以上。如果未来国际尿素价格难以维持高位,出口窗口受阻,近远月价差不排除转变成Contango结构。近期,尿素近月反而贴水远月,做多近月、空远月的套利逻辑会发生变化。(作者单位:中信建投期货)